Der folgende Satz spricht Bände: „Der Branche fällt es weiterhin schwer den natürlichen Bestandsabrieb zu kompensieren.“ Er fällt im Zusammenhang mit dem „Map-Report 930“ von Franke und Bornberg zum Thema private Krankenversicherung (PKV). Und „natürlicher Bestandsabrieb“ ist natürlich die taktvolle Variante der Aussage: Kunden sterben weg. Und dann müssen natürlich neue Kunden her.

Doch das wird angesichts fast jährlich steigender Gehaltsgrenzen, ab denen man die gesetzliche Krankenversicherung (GKV) verlassen darf, fortlaufend schwieriger. Allein im kommenden Jahr soll die Jahresarbeitsentgeltgrenze um rund 5 Prozent auf 69.300 Euro steigen.

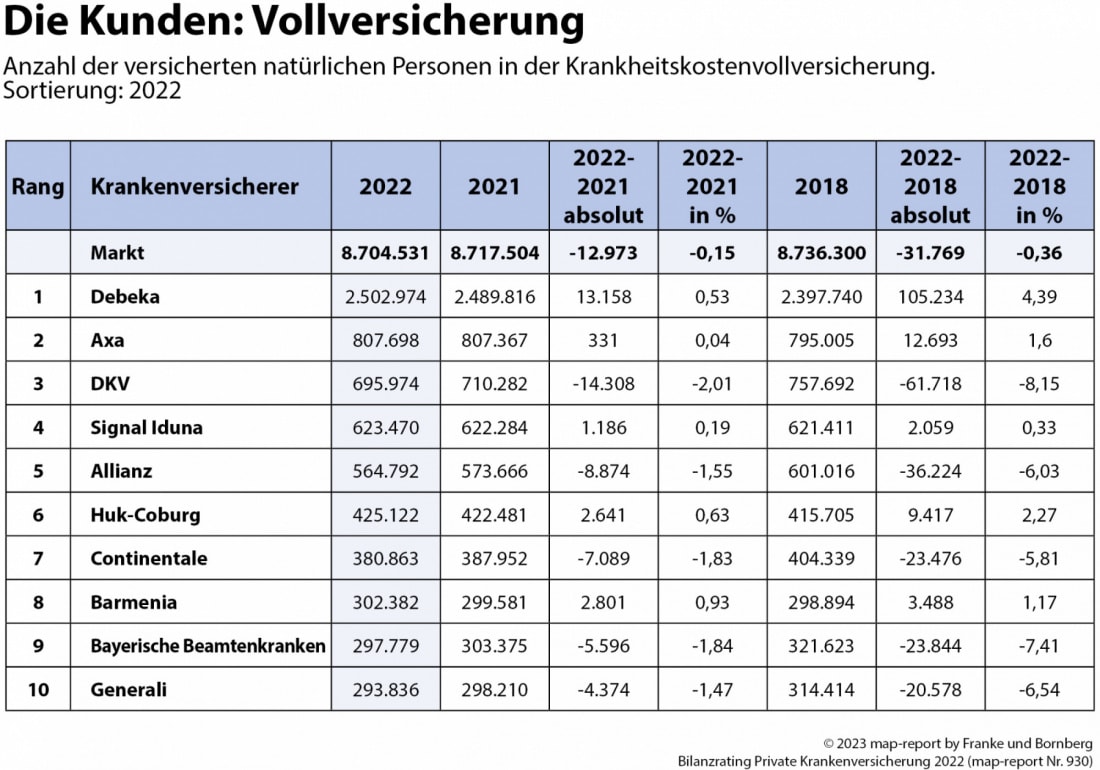

Man sieht das den PKV-Kundenzahlen an. Denn auch im Jahr 2022, auf das sich der Map-Report bezieht, sank sie branchenweit um 0,15 Prozent oder auch knapp 13.000. Doch das ist ja nur der Durchschnitt. Besonders viele Kunden verloren die DKV (2,0 Prozent), Allianz (1,6 Prozent), Continentale (1,8 Prozent) und Bayerische Beamtenkrankenkasse (1,8 Prozent).

Merklich zulegen konnten hingegen unter anderem Marktführer Debeka (0,5 Prozent), Huk-Coburg (0,6 Prozent) und Barmenia (0,9 Prozent). Die kompletten Zahlen zeigt die Tabelle.

Was den Zustand der Versicherer angeht, so zeigen sich die Analysten zufrieden. Sie bescheinigen der Branche insgesamt „eine gute Widerstandsfähigkeit“. Sie könne das Geschäft zumindest stabil halten, und das sei „unter den gegebenen Vorzeichen eine bemerkenswerte Leistung“, wie Geschäftsführer Michael Franke anmerkt.

Seite 2: Drei Aufsteiger in die Riege der „sehr guten“ Anbieter

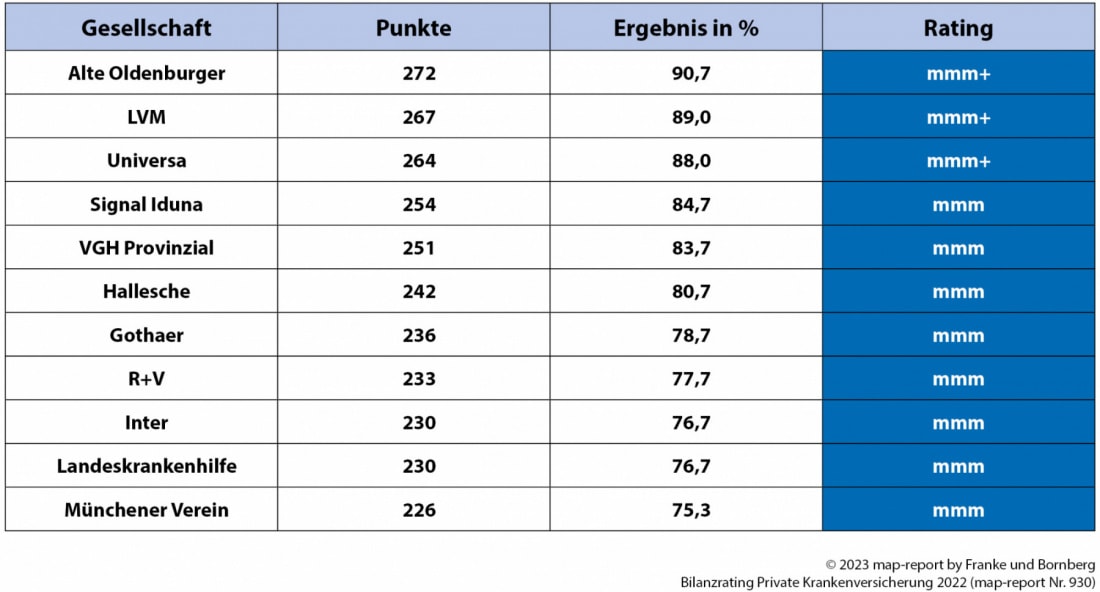

In der Spitzen-Spitzengruppe der Bilanz-Ratings hat sich nicht viel getan. Erneut erreichen Alte Oldenburger, LVM und Universa die Top-Note mmm+ für hervorragende Leistungen. Die Signal Iduna verpasst sie mit 84,7 Prozent nur knapp, bei 85,0 Prozent hätte es gereicht. Neu in der Runde der „sehr guten“ PKV-Häuser (Rating: mmm) sind Gothaer, Inter und Landeskrankenhilfe. Mehr dazu zeigt die folgende Grafik.

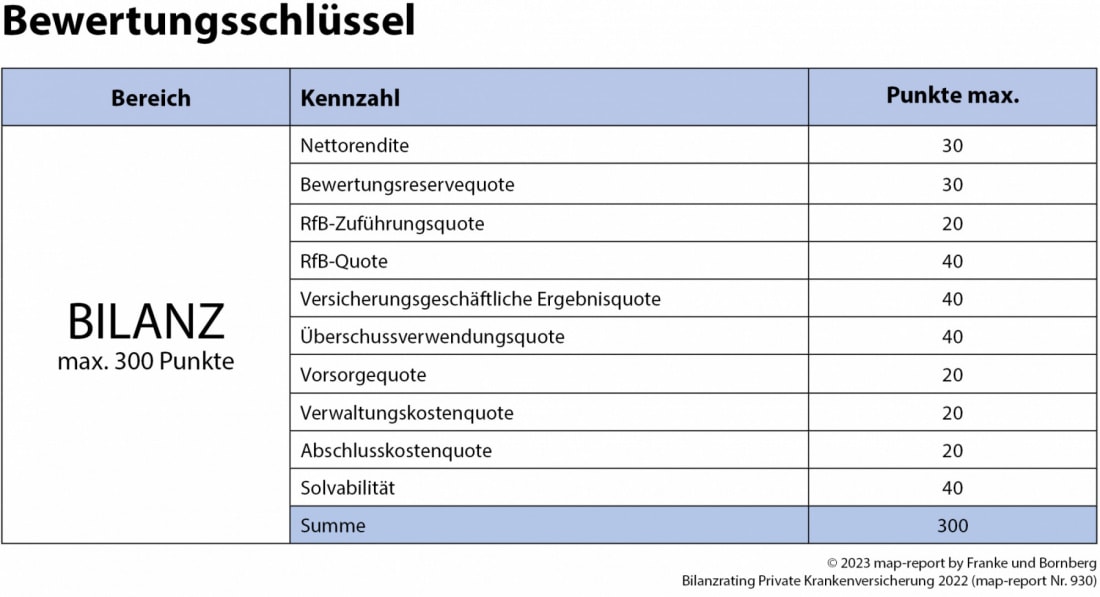

Kurze Erklärung: Die Ratings gehen aus zehn Kennzahlen hervor. Und weil PKV-Verträge normalerweise lange laufen, nutzen die Analysten Fünf-Jahres-Durchschnitte für ihre Zahlenwerke. Der Prozentwert aus der Tabelle oben zeigt die erreichten Punkte im Verhältnis zur möglichen Maximalpunktzahl. Und hier die Kennzahlen:

Dass trotz schrumpfender Kundenzahl die Beitragseinnahmen steigen, liegt an den weiteren Faktoren. Denn es spielt auch eine Rolle welche Tarife die Kunden konkret haben, und wie stark die PKV-Anbieter die Prämien erhöhen. Am Ende steht für 2022 ein Plus von 3,8 Prozent. „Zumindest den Bestandskunden, die weniger Beitragserhöhungen tragen mussten, dürfte das gut gefallen“, meint Reinhard Klages, Leiter Ratings Unternehmenskennzahlen. Man ist offenbar schon mit kleinen Dingen zufrieden, schließlich ging es im Jahr davor um 5,8 Prozent hinauf.

Seite 3: Rentabilität sinkt, ist aber noch vorhanden

Ein weiterer Punkt ist die Zinswende, die in der gesamten Branche dafür sorgte, dass aus stillen Reserven durch einbrechende Anleihekurse stille Lasten wurden. Heute sind Anleihen am Markt meist weniger wert als das, womit sie noch in der Bilanz stehen.

PKV-weit wurden aus 48,9 Milliarden Euro Reserven Ende 2021 innerhalb eines Jahres 21,8 Milliarden Euro stille Lasten. Die Reservequote sank damit auf minus 6,3 Prozent.

Aber die gesamte Branche? Nein, tatsächlich hat Franke und Bornberg zwei PKV-Anbieter ermittelt, die noch stille Reserven haben, wenn auch überschaubare. Das sind die Inter mit 0,8 Prozent Bewertungsreservequote und die Allianz mit 0,4 Prozent. Aber auch die beiden haben gelitten, denn ein Jahr zuvor lagen die Reservequoten noch im souveränen 20-Prozent-Bereich.

Schadenquote steigt, Nettozins sinkt, RfB steigt

Und am Ende noch ein paar betriebswirtschaftliche Zahlen: Die Ausgaben für Schäden stiegen 2022 um 1,9 auf 33,6 Milliarden Euro. Weil das mit plus 6,1 Prozent ein stärkerer Anstieg ist als bei den Beitragseinnahmen, stieg folglich die Schadenquote von 76,1 auf 78,2 Prozent.

Die versicherungsgeschäftliche Ergebnisquote – Zeichen für die Rentabilität – sank von 15,3 auf 12,9 Prozent. Und auch der Nettozins in den Kapitalanlagen ging – trotz Zinswende – von 2,92 auf 2,28 Prozent zurück. Die Durchschnittsverzinsung blieb hingegen einigermaßen stabil und liegt nun bei 2,61 Prozent im Jahr.

Weil aber am Ende trotz sinkender Zahlen alles noch rentabel daherkommt, konnten die Versicherer ihre Rückstellung für Beitragsrückerstattung (RfB) weiter aufpolieren. Die RfB-Quote stieg im PKV-Durchschnitt von 35,1 auf 36,4 Prozent.

Den kompletten Map-Report können Sie kostenpflichtig hier bestellen.